<PR>

ついに『学生』という呪縛から解き放たれ、新社会人として世の中に飛び出たあなた!給料も貰えて買い物の自由が増えると、クレジットカードを作る必要性に迫られます。

しかし、クレジットカードと一言に言っても多くの会社で発行して、種類も多種多様でどれを選べば良いのか分からなくなってしまいますよね。

そこで今回は、新社会人が持つに相応しいクレジットカードについて、選択基準や基本知識、そしておすすめのクレジットカードがどれなのか紹介していきます!

新社会人がクレジットカードを選ぶ基準

おすすめのクレジットカードを見る前に、まずはどのようにしてクレジットカードを選べば良いのかを紹介していきます。

年会費は自分で管理できる金額か

まずチェックしておきたいのが年会費です。年会費というのはクレジットカードを持つことで毎年支払わなければいけないお金のことで、無料のものから高いものだと30,000円以上もかかるカードまであります。

また、年会費にも初年度は無料だけど2年目からはお金がかかるカードや、条件をクリア(年間〇万円以上利用等)すると年会費が無料になるものもありますよ!

ただ、新社会人が選ぶカードとしてはなるべく年会費無料のものを選ぶようにしましょう。「年会費が生活の負担になる」なんてことは避けたいですからね。

もし、年会費がかかるカードが欲しいというのであれば、自分の収入に見合ったものを選ぶようにしてください。

国際ブランドはどこか

続いての選択基準は、国際ブランドがどこかという点です。

そもそも国際ブランドというのは、VISA・Master Card・JCB・American Expressと言われる決済会社のこと。

よくカードの名前だと勘違いする人がいますがカードの名前ではありません!

もし上司に「何のクレジットカードを持っているの?」って聞かれても、「Master Cardと言うクレジットカードを持ってます。」なんて答えてはいけませんよ!

会社で恥をかかないためにも、今一度国際ブランドについて下の表を確認しておきましょう。

| ブランド名 | 説明 |

|---|---|

| VISA | VISAは世界で最大の規模を誇る決済会社。国内だけに限らず海外でも広く使えるので、新社会人にオススメできる便利なカードです。 |

| Master Card | Master CardもVISAの次に大きな決済会社。こちらも国内外で広く付ける便利なクレジットカードです。 |

| JCB | JCBは日本の決済会社。国内で使う分には最強のクレジットカードでしょう。ただし、海外では使えないお店が多いので、海外出張や海外旅行に行くという方には余りおすすめできません。 |

| American Express | American Expressは通称アメックスと呼ばれる、非常にステータスの高いブランドです。かっこいいとか凄いなどステータスを気にする方におすすめ出来るブランドです。 |

基本的には、VISAやMaster Cardを選んでおけば、国内外で使用できないなんて心配はないでしょう。

ただ、海外利用が必要ないとか、ステータスを気にする方であればJCBやAmerican Expressを選ぶ必要性が出てきます。自分のニーズに合ったブランドがどれなのか、しっかり確認しておきましょう。

ポイントの還元率が良いか

クレジットカードといえば『支払いが便利』というイメージが強いですが、ポイントといったサービスも醍醐味の一つです。

クレジットカードには、ポイントが溜まりやすいお店や利用方法が異なっていたり、ポイントをどのように還元できるのかが異なっています。

これをしっかり確認しておかなければ、普段利用するお店でポイントが中々溜まりづらかったり、ポイント上手く還元できないなんてハプニングが起きてしまいます。

ポイントを効率的に活用することは、新社会人時代の貧困を支える重要なことですから、きちんとクレジットカードのポイント制度についても確認しておく必要があるんですよ。

付帯保険が付いているか

「カードに保険?」なんて思う方がいるかもしれませんが、実はクレジットカードには様々な種類の保険が付いているものもあります。下記表に主な保険についてまとめてみたので、参考にしてください。

| 保険名 | 内容 |

|---|---|

| ショッピング保険 | 購入した商品を破損してしまった場合に補償してくれる保険。 |

| 盗難・紛失保険 | クレジットカードを盗まれたり、紛失したときに不正利用された場合の保険。 |

| オンライン不正利用保険 | ネットによるカードの犯罪に巻き込まれた場合に補償してくれる保険。 |

| シートベルト保険 | シートベルト着用時に事故へ遭遇した時に適用される保険。 |

| 海外旅行傷害保険 | 海外旅行時に死亡、あるいはケガ等で入院した場合に治療費を補償してもらえる保険。 |

| 国内旅行傷害保険 | 国内旅行時に死亡、またはケガ等で入院した場合に治療費を補償してもらえる保険。 |

これらの保険がクレジットカードには付帯している場合があります。

旅行へ頻繁にいく人なんかであれば、海外旅行保険や国内旅行保険が付いていると非常に頼もしいですよね。

ただし、これらの保険が適用されるためには、カードのよって条件が違います。

またカードを利用して始めて適用される利用付帯なのか、自動で保険が適用される自動付帯なのかもカードによって異なるので、発行する前にしっかり確認しましょう。

新社会人におすすめのクレジットカードを紹介

それでは、ここからはいよいよ新社会人におすすめのクレジットカードを紹介していきます。上で紹介した選択基準を参考にしながら、どのクレジットカードを作れば良いのか見つけていきましょう!

標準:ポイント交換対象の最小値÷普及ポイント最小値=A、A×1ポイント当たりにかかる金額=B、還元先最小値÷B=還元率

【三井住友VISAデビュープラスカード】25歳以下の新社会人におすすめ!

はじめに紹介するのは、三井住友VISAカードデビュープラスカード。このクレジットカードは名前にデビューとある通り、初めてクレジットカードデビューをするのに適したカードなんです!早速気になる機能について見てみましょう。

| 三井住友VISAデビュープラスカード |  |

| 年会費 | 初年度:0円 2年目以降:1,350円 |

| 入会資格 | 満18歳以上から25歳 |

| 国際ブランド | VISA |

| 利用限度額 | 10万円~80万円(条件による) |

| 付帯保険 | 紛失・盗難サービス |

| ポイント還元率 | 標準: 1.0% 条件: 1.5% |

| ポイント有効期限 | 24か月 |

| 利用可能電子マネー | iD、Apple Pay、WAON、PiTaPa |

| マイル還元率 | ANA: 0.60% JAL:- |

三井住友VISAデビュープラスカード最大の魅力は、銀行系カード(発行元が銀行)であることでしょう。やはり銀行系のカードは非常に信頼性が強く、安心して利用することが出来ます。

また、25歳を過ぎて満26歳になるとプライムゴールドカードへグレードアップすることが出来るというのも魅力です。

プライムゴールドカードになると、年会費がかかってしまいますが、若くしてゴールドカードを持つことが出来るというのは嬉しいものです。

彼女とのデートで格好つけることが出来ますし、同期に自慢することだって出来ますよ!したがって将来的にステータスを気にする方にもおすすめ出来るクレジットカードです。

【楽天カード】顧客満足度ナンバーワン!

続いて紹介するのは、楽天カードマンでお馴染みの楽天カードです。

さんざんCMで騒がれているクレジットカードですから、多くの方がご存知のことでしょう。では、どうして楽天カードが新社会人におすすめ出来るのか紹介していきます。

| 楽天カード |  |

| 年会費 | 初年度:0円(ETC付は540円) 2年目以降:0円 |

| 入会資格 | 18歳以上から |

| 国際ブランド | VISA・Master Card・JCB |

| 利用限度額 | 審査で設定 |

| 付帯保険 | 海外旅行保険(利用付帯) カード盗難保険 ネット不正あんしん制度 |

| ポイント還元率 | 標準:1.0% 条件:3.0% |

| ポイント有効期限 | 12か月 |

| 利用可能電子マネー | 楽天Edy・楽天ポイント |

| マイル還元率 | ANA:0.5% JAL:- |

楽天カードの魅力は、楽天市場の利用でポイントが非常に貯めやすいという点。

しかも溜まりやすいだけではなく、還元率も非常に高いためショッピング等でお得に利用することが出来るんです。

この点はお金に苦しむ新社会人世代にはとても嬉しい点で、上手くやりくり出来れば私生活を充実させることが出来ますよ!

また、海外旅行保険が付いているのも嬉しいところ。年会費無料でこれだけ手厚いサービスが受けられるなんて、流石『顧客満足度1位』だなぁと思わされます。

【JCB ORIGINAL SERIES】知名度抜群のクレジットカード!

クレジットカードでおすすめとなると、このJCB ORIGINAL SERIESは紹介しないわけにはいきませんね。

このクレジットカードの特徴は何といっても知名度の高さ。クレジットカードを持っている人なら誰でも知っているというくらい有名な1枚なんですよ。

| JCB ORIGINAL SERIES |  |

| 年会費 | 初年度:0円 2年目以降:1,250円+税 |

| 入会資格 | 18歳以上で継続収入のある方(高校生不可) |

| 国際ブランド | JCB |

| 限度額 | 20万円~100万円 |

| 付帯保険 | 海外旅行保険 国内旅行保険 ショッピング保険 |

| ポイント還元率 | 標準:0.50% 条件:2.50% |

| ポイント有効期限 | 2年間 |

| 利用可能電子マネー | QUICKPay |

| マイル還元率 | ANAマイル:0.30% JALマイル:0.30% スカイマイル:0.30% |

JCB ORIGINAL SERIESは利便性が高く、使い勝手が良いのが特徴です。

ポイント還元率や旅行保険は水準以上、限度額も高めでポイント有効期限は2年間と、まさに万能な1枚になっています。

唯一デメリットをあげるとすれば、JCB ORIGINAL SERIESを持っていれば他のクレジットカードを使う機会はほぼないといったところでしょうか。

それくらい使いやすいJCB ORIGINAL SERIESは、まさに新社会人にピッタリ!申し込む価値ありなクレジットカードです。

【Orico Card THE POINT】年会費永年無料!Amazonショッピングにもおすすめ

Orico Card THE POINTは信販会社のオリエントコーポレーションが発行しているクレジットカード。これまで、新社会人になるまでオリエントコーポレーションにお世話になったことがある人もいるでしょう。

そんな大手の信販会社のクレジットカードにはどんな機能が付いているのか、早速見ていきたいと思います。

| Orico Card THE POINT |  |

| 年会費 | 初年度:0円(ETCカード0円) 2年目以降:0円 |

| 入会資格 | 18歳以上(高校生は除く) |

| 国際ブランド | Master Card・JCB |

| 利用限度額 | 10万円~300万円 |

| 付帯保険 | ショッピング保険 盗難・紛失保険 |

| ポイント還元率 | 標準:1.00% 条件:2.00% |

| ポイント有効期限 | 12か月 |

| 利用可能電子マネー | iD・QuickPay |

| マイル還元率 | ANA:0.60% JAL:0.50% |

Orico Card THE POINT最大の魅力は、ポイントが貯めやすいということです。カード名にポイントと入っているくらいですからね!

Orico Card THE POINTは国内加盟店であれば、100円ごとに1ポイント貯めることが出来ます

また、ポイントの還元先はAmazonギフト券にしたり、iTunesギフトコードにしたり、UCギフトカードにしたりと幅広く還元することが出来ます。

特に若者世代であればAmazonで買い物をしたり、アプリ課金等でiTunesストアを利用することがあると思うので、おすすめ出来るカードです。

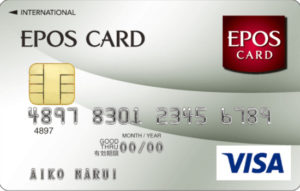

【エポスカード】私生活をより充実させたい新社会人に!

エポスカードは丸井グループの子会社である株式会社エポスカードが発行しているクレジットカード。皆さんは丸井に聞き覚えがありませんか?

丸井百貨店の丸井ですよ!

そんな長い歴史を持つ丸井グループは非常に信頼性が強く、多くの人に人気があるクレジットカードです。それでは詳しく機能について見ていきましょう。

| エポスカード |  |

| 年会費 | 初年度:0円(ETC付も0円) 2年目以降:0円 |

| 入会資格 | 18歳以上(高校生不可) |

| 国際ブランド | VISA |

| 利用限度額 | 審査で設定 |

| 付帯保険 | 紛失・盗難時の保険 海外旅行傷害保険(自動付帯) |

| ポイント還元率 | 標準: 0.50% 条件: 10.00% |

| ポイント有効期限 | 24か月 |

| 利用可能電子マネー | 楽天Edy、モバイルSuica等 |

| マイル還元率 | ANA: 0.250% JAL:0.250% |

エポスカードの魅力は主に3つ。

- 賢い利用でポイントを効率的に貯めることが出来る

- 全国5,000店舗でサービスが受けられる

- 年会費が無料なのに海外旅行保険が受けられる

特に2番には大注目!全国5000店舗の居酒屋やカラオケ、レストラン・レジャー施設等から割引や特典など手厚いサービスを受けることが出来ます。

新社会人になれば、あちこち遊びに行く機会が増えたり飲み会へ行く機会が増えるでしょうから、持っておくと非常に便利ですよ!

新社会人がクレジットカード持つべき理由

ここまで7枚のクレジットカードを紹介してきましたが、あなたにマッチしたクレジットカードは見つかりましたか?ここからは、そもそもどうして社会人がクレジットカードを持たなければいけないのか紹介していきます。

クレジットカードは自分のステータスになる

選択基準でもお話ししましたが、クレジットカードは社会人として信用度を現す立派なステータスカードとなります。もちろん、ただ彼女や後輩にカッコいいと思われるための信用だけではありません。

これから車を買ったり、結婚して家を買ったり、このような場面で必要となる大金を借り入れする際の信用度にも関わってくるのです。

つまり新社会人である今からクレジットヒストリー(クレジットカードの利用歴)を積み重ねていくことで、将来的にあらゆる信用を獲得することが出来ますよ!

クレジットカードは旅行で便利

クレジットカードを持つと旅行に関わる交通費やホテルの支払い、そして旅先でのショッピングがスムーズになります。

クレジットカードであれば、わざわざ円を交換する必要もありませんし、海外ではクレジットカードで支払う文化が浸透しているため、小さい金額からでもクレジットカードを使用しても恥ずかしくありません!

海外旅行をより快適なものにしてくれますよ!

海外旅行に特化したおすすめのクレジットカードを知りたいという方は、下記ページも合わせてお読みください。

ポイントやサービスで生活を豊かに

クレジットカードで出来ることは何もお金を支払うことだけではありません。

買い物をすることで得られるポイントは、欲しい商品に交換したり電子マネーに変えることが出来たりと、私生活に楽しみを生み出してくれます。

またカードの種類によっては加盟店での割引サービスや、特典が付くなど、新社会人生活を大いに盛り上げてくれること間違いありません!

新社会人に多いクレジットカードの疑問

最後に新社会人に多いクレジットカードの疑問やお悩みについて答えていきます。

新社会人はどうやって審査されるの?

クレジットカードの審査内容には「年収」「勤続年数」「居住年数」「これまでのクレジットヒストリー」など、様々な項目が存在します。

新社会人で初めてクレジットカードを作るという人であれば、勤過去の支払い歴の汚点などが無いでしょうから、基本的に審査に通りやすくなっています。

また、クレジットカード会社でも新社会人をターゲットにたくさんのクレジットカードを出しているので、よほど過去に汚点が無い限り安心して審査に通ることが出来ますよ。(ただし、カードによっては審査基準が厳しいものもります。)

クレジットカードの支払い方法は?

クレジットカードの支払いには以下の5種類があります。

- 一括払い(1回で支払うこと・金利手数料なし)

- 2回払い(2回に分けて支払うこと・金利手数料なし)

- 分割払い(3回から34回に分けて支払うこと・金利手数料あり)

- リボルビング払い(毎月固定額を支払う・金利手数料あり)

- ボーナス払い(夏季ボーナス/冬季ボーナスに分けて支払うこと・金利手数料なし)

基本的に一括払いや2回払い、もしくはボーナス払いで支払うことをおすすめします。

分割払いやリボ払いにしてしまうと、購入した商品の代金に+して金利手数料がかかってしまいます。そのため余計にお金を支払うことになってしまうんです。

また、リボルビン払い通称リボ払いを使用する際はもっとも注意しなければいけません。

確かに毎月固定額を支払うというのは魅力的ですが、毎月金利発生してしまうため、いつまでたっても返済が終わらないなんていう事態を引き起こしてしまうんです。

クレジットカードの作りたては、現金を使っているという感覚が衰えるため、支払いが無理になるような使い方をしてしまう人もいます。支払い方法には十分注意しながら利用しましょう。

紛失盗難で不正利用をされたら場合どうしたらいいの?

紛失盗難にあった場合、そして不正利用されていると分かったときはすぐにカード会社へ連絡しましょう。24時間の緊急連絡先が用意されているはずなので、安心してください。

連絡することでカードの利用を停止することや、次にまた使えるように再発行することも可能になります。

万が一不正利用された場合は、カードによってしかりと補償してもらえる保険が付いているので、そちらを確認してください。

まとめ

クレジットカードは新社会人生活のスタートを応援する便利なカードです。

ショッピング利用はもちろんですが、彼女や同期に自慢できるカードになったり、将来的には信頼も得ることも出来ます。

しかし、使い方を間違ってしまうと、取り返しがつかない事態を引き起こすということをしっかりと頭に入れておいてください。

決してクレジットカードは『魔法のカード』ではありません。正しいクレジットカードの利用を心がけ、充実した新社会人生活を送れるようにしましょう。