<PR>

世界シェアナンバーワンの国際ブランドとして広く知られている「VISA」。

その人気はもちろん、日本国内でも確かなものです。

またVISAが長年積み重ねてきた実績と歴史による信頼感から、「選ぶならVISA」と考えている方も多いことと思います。

ですので今回は、そんなVISA推しの方へ向けて、高クオリティな性能を備えたVISAカードを7枚ほどおすすめさせていただきたいと思います!

これからVISAデビューしたいと考えているのなら是非、参考にしてみてくださいね!

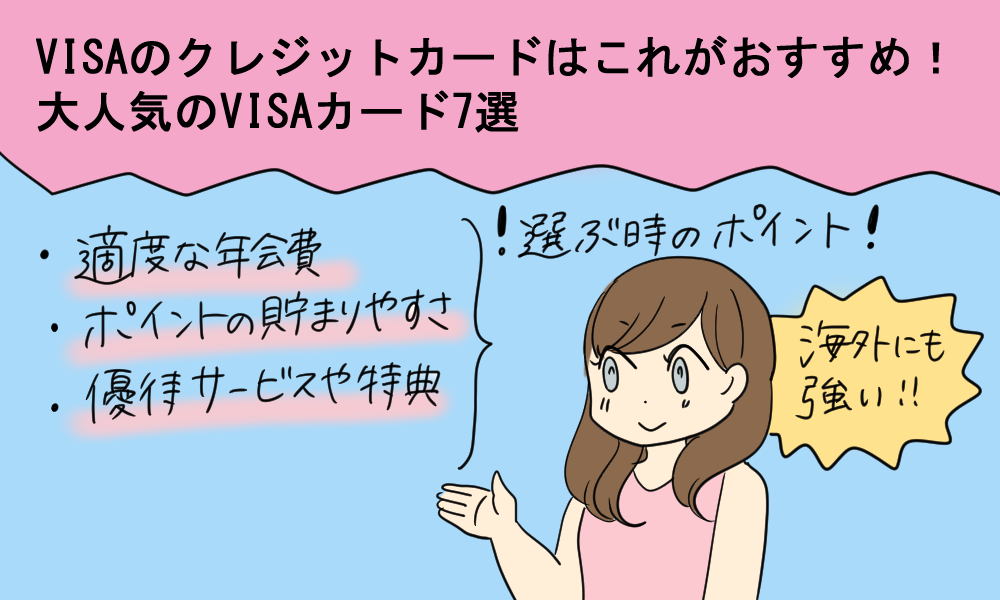

VISAのクレジットカードを選ぶ際のポイント

まずは実際にカードを見ていく前に、自分にあったカードを見つけるためのちょっとしたコツを押さえていただきたいと思います。

今回は選び方の基準の中でも、特に重要度の高い3つのポイントについて解説させていただきますので、しっかりと押さえていきましょう!

適度な年会費

クレジットカードを選ぶうえで、初めに立ちはだかる壁となるのが「年会費」。

いくら国際ブランドが好みでも機能性が良くても、まずはかかるコストを知っておかなければ始まりませんよね!

それに大抵の方は、なるべく安く年会費を抑えたいと思っているはず。

また、もし今現在は払えそうだな、と思っても、クレジットカードは長い年月を共に過ごす相棒なのですから、これから先もずっと払っていけるようなカードが相応しいのです。

VISAカードの中には条件付きで年会費無料になるものから無条件で無料のものまで色々ありますから、じっくり探してみるのが良いでしょう。

ポイントの貯まりやすさ

皆さんは、損よりも得の方が好きですよね?

「当たり前の事聞くなよ!」なんて突っ込まれそうですが、実はクレジットカードって使いようによってはかなり、皆さんの好きなお得感が得られるんですよ。

じゃあそれは一体なぜかと言いますと、クレジットカードには基本的に「ポイントシステム」があるから。

つまりコンビニのポイントカードなんかと同じように、クレジットカードを使うことによってポイントが貯まっていくということになります。

ただそれだけだと、わざわざクレカを作らずともポイントカードと現金を同時に出せばいいだけですから、ちょっと地味に思えますよね。

でもクレジットカードの場合、ものによってはかなりハイペースでポイントが貯まっていくので、ただのポイントカードを使うよりもかなり満足感が得られるんです!

そのためカードを選ぶ際は、ポイントの貯まりやすさに注目しなければむしろ損と言えるでしょう。

優待サービスや特典

クレジットカードを選ぶうえでポイントサービス以外に注目したいのが、カード会員限定の「優待サービス」。

これを見逃してしまっては大きな損ですから、自分に合ったサービスが付いているかどうかを見極めることが必要になります。

ですのでカードを選ぶ際は、ポイントサービスが豊富か、それ以外のサービスはあるか、入会特典はもらえるのかなど、様々な得を見落とさないようにして、比較していきましょう!

VISAのおすすめクレジットカード一覧

カード選びのコツを押さえたところで、ここからはいよいよ、おすすめのVISAカードをご紹介させていただきたいと思います。

今回はどんな方にも楽しんでいただけるように、様々なタイプのカードを選ばせていただきましたので、きっとピッタリの一枚が見つかるはずですよ!

【三井住友VISAクラシックカード】王道の安心感!

VISAを選ぶなら絶対に外せないのが、「三井住友VISAカードシリーズ」ですよね。

VISAと言えば三井住友、三井住友と言えばクラシックカード!

はじめに、「三井住友VISAクラシックカード」からご紹介させていただきたいと思います。

| 三井住友VISAクラシックカード |  |

| 年会費 | 初年度:0円(ETC付も0円)

2年目以降:1,350円 |

| 入会資格 | 満18歳以上の方(高校生不可) |

| 国際ブランド | VISA、MasterCard |

| 利用限度額(初年度) | 10万円~80万円 |

| 付帯保険 | 海外旅行保険

国内旅行保険 ショッピング保険 |

| ポイント還元率 | 標準:0.50%

条件:1.00% |

| ポイント有効期限 | 24か月 |

| 利用可能電子マネー | iD・Apple Pay・WAON・PiTaPa・Visa payWave |

| マイル還元率 | ANA:0.30% JAL :- |

標準:ポイント交換対象の最小値÷普及ポイント最小値=A、A×1ポイント当たりにかかる金額=B、還元先最小値÷B=還元率

三井住友VISAクラシックカード一番の人気ポイントはやはり、長年培ってきた信頼性と安心感。

これ一枚さえ持っていれば大丈夫と言っても過言ではないほどのステータス性を兼ね備えています。

しかもそれほどまでの安心感が備わっているにも関わらず、年会費は初年度無料、翌年以降もいくつかの条件を満たせば無料の、実質永年無料制度!

誰もが知るほどの三井住友VISAが年会費無料で持てるだけで嬉しい要素なのですが、このカードはその他の付帯保険や優待サービスにも抜かりがありません。

ですからまさに、お得感と安心感のバランスが良いカードを持ちたいという方に向いた一枚と言えるんじゃないでしょうか!

【三井住友VISAアミティエカード】女性必見!

「三井住友VISAアミティエカード」は、女性のみ申し込みが可能な女性専用カード。

券面のデザインから既に女性らしさを感じますが、その基本性能はどのようになっているのでしょうか?

| 三井住友VISAアミティエカード |  |

| 年会費 | 初年度:0円(ETC付も0円)

2年目以降:1,350円 |

| 入会資格 | 満18歳以上の女性(高校生は不可) |

| 国際ブランド | VISA |

| 利用限度額(初年度) | 10万円~80万円 |

| 付帯保険 | 海外旅行保険

国内旅行保険 ショッピング保険 盗難・紛失保険 |

| ポイント還元率 | 標準:0.50%

条件:1.00% |

| ポイント有効期限 | 24か月 |

| 利用可能電子マネー | iD・PiTaPa・WAON・Visa payWave |

| マイル還元率 | ANA:0.30% JAL:- |

標準:ポイント交換対象の最小値÷普及ポイント最小値=A、A×1ポイント当たりにかかる金額=B、還元先最小値÷B=還元率

三井住友VISAアミティエは、やはり女性専用なだけあって、女性向けのサービスや特典に優れています。

特に人気のホテルやレストランなどの割引きサービスは、「女子会に持ってこい!」と多くの女性から大人気!

しかもそれだけでなく自動付帯の保険も充実しているのも、女性にとっては嬉しいポイントと言えるでしょう。

またここまで女性に嬉しい機能性を備えている上に、このカードはなんと年会費初年度無料。

翌年以降も条件を満たせば、簡単に無料にすることができます。

さらに三井住友VISAアミティエはポイントの貯まり具合に関しても言う事ナシで、楽天などの通販サイトや携帯料金の支払いに利用すれば、なんと通常の2倍、ポイントを貯めることも可能なのです!

このように三井住友VISAアミティエはお得な要素がてんこ盛りですから、女性なら是非、持っておくことをおすすめしますよ!

【三井住友VISAゴールドカード】大人のステータスカード!

続いてご紹介させていただきますのは、「三井住友VISAゴールドカード」。

ゴールドカードというと、一般的には富裕層向けという印象がありますが、果たしてその実態はいかに!

| 三井住友VISAゴールドカード |  |

| 年会費 | 初年度:0円(ETC付も0円) 2年目以降:10,800円 |

| 入会資格 | 満30歳以上で安定した収入のある方 |

| 国際ブランド | VISA、MasterCard |

| 利用限度額 | 50万円~200万円 |

| 付帯保険 | 海外旅行保険

国内旅行保険 ショッピング保険 |

| ポイント還元率 | 標準:0.50%

条件:1.00% |

| ポイント有効期限 | 36か月 |

| 利用可能電子マネー | iD、Apple Pay、WAON、PiTaPa、Visa payWave |

| マイル還元率 | ANA:0.30% JAL :- |

標準:ポイント交換対象の最小値÷普及ポイント最小値=A、A×1ポイント当たりにかかる金額=B、還元先最小値÷B=還元率

三井住友VISAゴールドカードはやはり年会費がかかるだけあって、安心感とステータス性に恵まれています。

また優待サービスに関しては、空港ラウンジ無料や24時間対応のコンシェルジュサービスなど、高ランクカードならではのサービスもしっかり付帯。

しかも三井住友VISAゴールドカードに付帯している海外旅行保険は、なんとカード所持者だけでなくその家族も補償の対象となるのです。

家族と一緒に海外へ旅行したい!なんて時にはかなり心強い味方になりますよね!

このように三井住友VISAゴールドカードは自信を持っておすすめできる一枚となっています。

もし貴方が高ランクのステータスカードに魅力を感じるのであれば、VISAが掲げている「Everywhere you want to be. ――あなたの目指すところへ」というタグラインのように、このカードであなた自身が目指すところまで、ステータスアップをしてみてはいかがでしょうか!

【三井住友VISAプライムゴールドカード】20代でもゴールド!

「三井住友VISAプライムゴールドカード」は、先ほどのゴールドカードの若者向けバージョンです。

ただ若者向けとは言っても、その内容はしっかりゴールドカードの性能を備えているようですから、安心して見ていただければと思います!

| 三井住友VISAプライムゴールドカード |  |

| 年会費 | 初年度:0円(ETC付も0円) 2年目以降:5,400円 |

| 入会資格 | 満20歳以上満30歳未満で本人に安定継続収入のある方 |

| 国際ブランド | VISA、MasterCard |

| 利用限度額 | 50万円~200万円 |

| 付帯保険 | 海外旅行保険

国内旅行保険 ショッピング保険 |

| ポイント還元率 | 標準:0.50%

条件:1.00% |

| ポイント有効期限 | 36か月 |

| 利用可能電子マネー | iD、Apple Pay、WAON、PiTaPa、Visa payWave |

| マイル還元率 | ANA:0.30% JAL :- |

三井住友VISAプライムゴールドカードは、先ほどの「元祖三井住友VISAゴールドカード」よりも、年会費が優しめに設定されたゴールドカード。

標準:ポイント交換対象の最小値÷普及ポイント最小値=A、A×1ポイント当たりにかかる金額=B、還元先最小値÷B=還元率

さらにゴールドカードには必須と言っても過言ではない「空港ラウンジ無料サービス」もしっかり付帯。

また満30歳になると、審査なしで通常のゴールドカードへランクアップが可能です!

20代のうちからステータスとなるカードを持ちたいという方には、最適のカードと言えるのではないでしょうか。

【三井住友VISAデビュープラスカード】VISAデビューするなら!

「三井住友VISAデビュープラスカード」は、若年層に向けて作られたカードとなっています。

爽やかな見た目とシンプルな作りで人気を集めていますが、一体どんな機能性を備えているのでしょうか? 詳しく見ていきましょう。

| 三井住友VISAデビュープラスカード |  |

| 年会費 | 初年度:0円(ETC付も0円)

2年目以降:1,350円 |

| 入会資格 | 満18歳以上25歳未満の方 |

| 国際ブランド | VISA |

| 利用限度額(初年度) | 10万円~80万円 |

| 付帯保険 | 紛失・盗難サービス |

| ポイント還元率 | 標準: 1.0%

条件: 1.5% |

| ポイント有効期限 | 24か月 |

| 利用可能電子マネー | iD、Apple Pay、WAON、PiTaPa |

| マイル還元率 | ANA:0.30% JAL :- |

三井住友VISAデビュープラスは、シンプルな作りとは裏腹に、超お得な要素がたっぷり詰まっています。 特にポイントサービスに関しては他のカードを圧倒するほどで、まず一般カードと比べると還元率は常時2倍、さらに入会後3ヶ月の間はなんと、5倍もの高還元を誇るのです! さらに三井住友会員限定の「ポイントUPモール」を経由すれば、楽天やAmazonの利用で得られるポイントが最大20倍に! また年会費は、年間1度でも利用すれば翌年以降も無料になるので、実質永年無料です。 こういったように、三井住友VISAデビュープラスは持ちやすくもお得感の高いカードですから、クレジットカードを初めて持つ方でも安心できるのではないかと思います! 「楽天カード」はその名の通り、あの楽天と国際ブランドが提携するカード。 こちらは数多くのクレジットカードの中でも「顧客満足度ナンバーワン」だそうですが、一体どんな点が満足感につながっているのでしょうか? 楽天カードは何といっても、ポイントが貯まりやすい! まず楽天市場でのショッピングは驚異の還元率4%を実現していますし、さらにその他の加盟店で利用しても1%のポイントが付与されます。 また電子マネーである楽天Edyのチャージでも、ポイントを貯めることが可能です。 しかも楽天カードは、入会特典として7,000円分のポイントが貰えるキャンペーンを頻繁に行っていますから、キャンペーン中に申し込みをするとよりお得にカードを持つことができます。 顧客満足度ナンバーワンの理由がわかったのではないでしょうか? 楽天カードはもはや無条件で年会費永年無料とは思えないほどのクオリティを備えていますから、どんな方が持っても損はしないどころか、十分なお得感が感じられるはずですよ! 最後にご紹介させていただくのは、青い券面が印象的な「ライフカード」。 皆さんの中には名前を聞いたことがないという方もいらっしゃるかもしれませんが、その実力は確かなものですよ! 2年目以降:0円 条件:1.00% ライフカードは、使えば使うほどボーナスポイントが付与されるシステムを導入しています。 しかもそれ以外にもボーナス要素が豊富で、入会後1年間はポイント1.5倍、さらに誕生月は毎年、ポイントが3倍に! 加えて会員限定の「L-Mall」を経由すればさらに、ポイントがザクザク貯まっちゃうんです。 付帯保険さえないものの、年会費は永年無料で、ポイントの貯まり具合に関しては文句なし。 メインカードにして、頻繁に使うようにすればかなりポイントは貯まりますから、節約志向の方にはイチオシの一枚です! 皆さん自分に合ったカードは見つけられましたでしょうか? ここからは少々話題をシフトして、多くの国際ブランドの中からVISAをあえて選ぶことの、具体的なメリットについてお伝えしていきたいと思います。 VISAの本社はアメリカにありますので、日本国内だけでなく、海外での利用にも適しています。 またもし万が一、海外で現金が必要になったという場合でもATMからキャッシングが可能です。 対して日本発の国際ブランドだったりすると、海外では少々心許ないこともありますから、もし海外に行く機会が多い方なのであれば、VISAを持っておくことをおすすめしますよ。 VISAには、AMEXやDinersのように、国際ブランドが直接発行している「プロパーカード」というものがありません。 ただ逆に、国際ブランドがカード会社と提携して発行する「提携カード」と呼ばれるものが豊富なため、基本的には審査に通りやすいのです。 審査が通りやすいということは誰でも気軽につくりやすい、ということですから、カードの審査が心配な方にとっては大きなメリットとなるんじゃないでしょうか! VISAやクレジットカードについて詳しくご紹介してきましたが、まだ色々と疑問が残る方もいらっしゃるはず。 ですから最後は、VISAのカードを持つ方が抱きがちな疑問をいくつか選び抜き、質問形式で答えていきたいと思います。 気になる事だらけ、なんて方は是非、参考にしてみてくださいね。 「VISAはシェア率第一位だ」とはよく聞きますが、具体的な数値を知っている方は少ないでしょう。 そこで実際に世界規模でのVISAシェア率を調べてみたところ、VISAが58%、次点でMasterCardが26%との結果でした。 割合にしてみるとVISAの人気がいかに圧倒的なのかよくわかりますね! クレジットカードは基本的に、同じ国際ブランドは何枚まで、という制限はなく、審査さえ通れば何枚でも所持が可能です。 そのためもし気に入ったカードが2枚ともVISAだった、なんてことになっても、心配する必要はありませんよ! ただ国際ブランドというのはブランド別に加盟店が異なりますから、なるべくVISAは1枚に抑えて、あとは他のブランドのカードを選ぶと、無駄なく活用することができるかと思います。 国際ブランドの中でもずば抜けて有名な「VISA」ですが、提携しているクレジットカードもやはり、レベルの高い物ばかりだったかと思います。 どれを選んでも失敗は無いはずですから、もしカード選びに迷っているのであれば、今回ご紹介させていただいたカードを考慮に入れてみることをおすすめしますよ!

標準:ポイント交換対象の最小値÷普及ポイント最小値=A、A×1ポイント当たりにかかる金額=B、還元先最小値÷B=還元率

【楽天カード】楽天ユーザーはこれを持て!

楽天カード

年会費

初年度:0円(ETC付は540円)

2年目以降:0円

入会資格

18歳以上から

国際ブランド

VISA・Master Card・JCB

利用限度額

審査で設定

付帯保険

海外旅行保険(利用付帯)

カード盗難保険

ネット不正あんしん制度

ポイント還元率

標準:1.0%

条件:3.0%

ポイント有効期限

12か月

利用可能電子マネー

楽天Edy・楽天ポイント

マイル還元率

ANA:0.5%

JAL:-

標準:ポイント交換対象の最小値÷普及ポイント最小値=A、A×1ポイント当たりにかかる金額=B、還元先最小値÷B=還元率

【ライフカード】ポイントガッツリ貯まる!

ライフカード

年会費

初年度:0円(ETC:0円)

入会資格

18歳以上の日本国内在住で、電話連絡が可能な方

国際ブランド

VISA・JCB・MasterCard

利用限度額(初年度)

10万円~200万円

付帯保険

–

ポイント還元率

標準:0.50%

ポイント有効期限

最大5年間

利用可能電子マネー

iD、楽天Edy、モバイルSuica、nanaco

マイル還元率

ANA:0.25%

JAL :-

標準:ポイント交換対象の最小値÷普及ポイント最小値=A、A×1ポイント当たりにかかる金額=B、還元先最小値÷B=還元率

国際ブランドでVISAを選ぶとお得なこと

VISAは海外にも強い

どんな方でも作りやすい手軽さ

VISAのカードを持つ際に多い疑問

実際VISAのシェア率ってどれくらいなの?

VISAのカードは1枚までしか持てない?

まとめ